売手にも買手にもインボイスの保存義務があります。

7章:売手側の処理

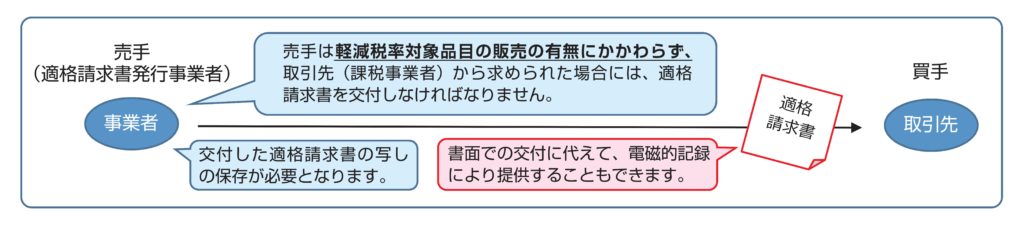

インボイス制度下で適格請求書発行事業者である売手には、以下の義務があります。*1、*2

① 適格請求書の交付

② 適格返還請求書の交付(売上に係る対価の返還等)

③ 修正した適格請求書の交付義務(誤りがあった場合)

④ 上記①~③の写しの保存義務(確認できる程度の記載のあるものも含む)

*1:他に交付方法の特例として、媒介者交付特例(委託販売等における特例)がある。

*2:適格請求書の交付義務免除がある。

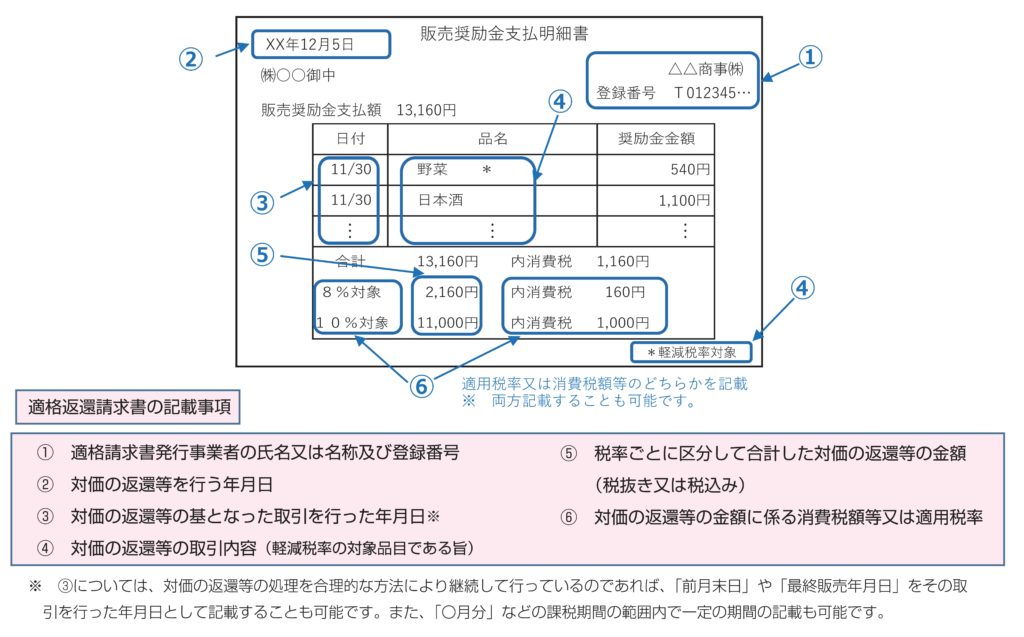

◆適格返還請求書とは?

売上に係る対価の返還等を行う場合に交付するものです。

◆もしも、交付した適格請求書等が間違っていたら?

交付した適格請求書等に誤りがあった場合には、適格請求書発行事業者は修正した適格請求書等を交付しなければなりません。次の①②いずれの方法でもOKです。

①修正点を訂正の上、改めて記載事項全てを記載した書類等を交付

②当初交付の適格請求書等との関連性を明らかにしたうえで、修正事項を明示した書類等を交付

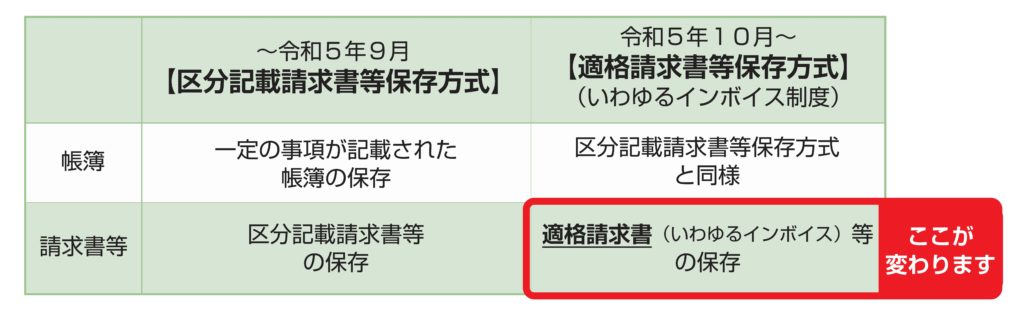

8章:買手側の処理

インボイス制度では、原則として、一定の事項を記載した帳簿及び請求書等の保存が消費税の仕入税額控除の要件になります。(課税期間の末日の翌日から2月を経過した日から7年間保存)*3

*4:簡易課税制度の選択適用をしている場合には、適格請求書等の保存は、消費税の仕入税額控除の要件ではない。

保存が必要となる「請求書等」には、以下のものが含まれます。

① 売手が交付する適格請求書又は適格簡易請求書

② 買手が作成する仕入明細書等

(適格請求書の記載事項が記載されており、相手方の確認を受けたものに限る。)

③ 卸売市場において委託を受けて卸売の業務として行われる生鮮食料品等の譲渡及び農業協同組合等が委託を受けて行う農林水産物の譲渡について、受託者から交付を受ける一定の書類

④ ①から③の書類に係る電磁的記録

◆帳簿のみの保存で仕入税額控除が認められる場合は?

以下のものが該当します。

・公共交通機関である船舶、バス又は鉄道による旅客の運送(3万円未満)

・自動販売機・自動サービス機により行われる課税資産の譲渡等(3万円未満)

・郵便切手等を対価とする郵便サービス(郵便ポストに差し出されたものに限る。)

・適格簡易請求書の記載事項(取引年月日以外)を満たす入場券等が、使用の際に回収される取引

・古物営業、質屋又は宅地建物取引業を営む事業者が適格請求書発行事業者でない者から、

古物、質物又は建物を当該事業者の棚卸資産として取得する取引

・適格請求書発行事業者でない者から再生資源又は再生部品を棚卸資産として購入する取引

・従業員等に支給する通常必要と認められる出張旅費、宿泊費、日当及び通勤手当等に係る課税仕入れ

→→→インボイス特集ページへ→→→

→→→備えよう!インボイス制度④へ続く→→→

出典・参考

【参考及び図の出典】国税庁パンフレット(https://www.nta.go.jp/taxes/shiraberu/zeimokubetsu/shohi/keigenzeiritsu/pdf/0020006-027.pdf)

【国税庁HP】https://www.nta.go.jp/taxes/shiraberu/zeimokubetsu/shohi/keigenzeiritsu/invoice.htm

【国税庁YouTube】https://www.youtube.com/playlist?list=PLu9kixYOfBRIQFM6xcSFzcGmx_jc031qc

※更新時の法令や情報等に基づいております。最新の情報についてはご自身でご確認ください。

※当情報を用いた個別具体的な判断に対して弊社は一切の責任を負いかねます。必ず税理士等の専門家にご相談ください。

※弊社が独自に作成した文章等の転載・改変・再配布等の一切を禁止します。