次の項目のすべてに当てはまる場合は「特例承継計画」の提出についてご検討下さい!

〔1〕令和9(2027)年までに事業承継する可能性がある

〔2〕将来、相続税の発生が見込まれる

〔3〕法人の純資産価額が1億円以上である

事業承継税制の特例措置を受けるためにはまず「特例承継計画」を提出する必要があります。

後継者(候補)の氏名や株式を承継する予定の時期、後継者(候補)が株式を取得した後5年間の簡単な経営計画などを記載したものです。

「まだ後継者が確定していないから…」「どうなるかわからないから…」と提出をためらわれていませんか?

特例承継計画を提出しても最終的に本特例措置を受けないという選択も可能です。

提出期限が迫っています。上記1~3にすべて当てはまる場合は必ず提出をご検討ください。

【重要】特例承継計画の提出期限は2024年3月31日です

*事業承継税制とは

後継者である受贈者・相続人等が、経営承継円滑化法の認定を受けている非上場会社の株式等を贈与又は相続等により取得した場合に、その非上場株式等に係る贈与税・相続税について一定の要件のもと、その納税を猶予し、後継者の死亡等により、納税が猶予されている贈与税・相続税の納付が免除される制度です。

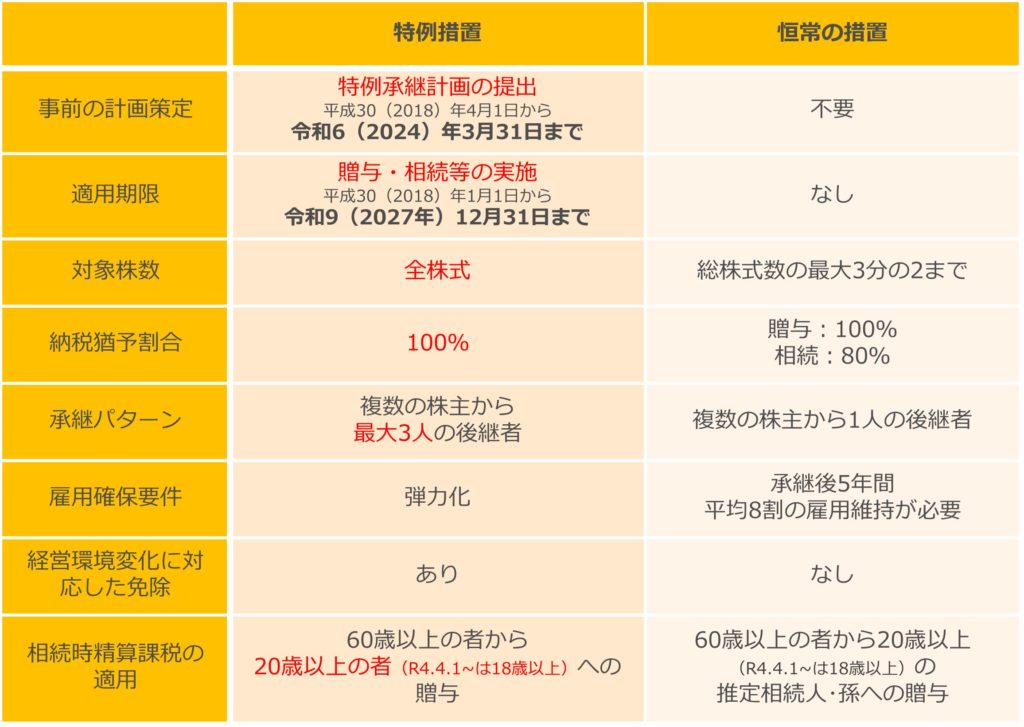

この事業承継税制について、令和9(2027)年12月31日までの措置として、納税猶予の対象となる非上場株式等の制限(総株式総数の最大3分の2まで)の撤廃や、納税猶予割合の引き上げ(80%から100%)等がされた特例措置が創設されています。

本税制の適用にあたっては、①令和6(2024)年3月31日までに特例承継計画を策定し都道府県に提出すること、②令和9(2027)年12月31日までに贈与を実行し、または相続の開始があり、経営承継円滑化法の認定及び申告書の作成・提出を行うことのほか、一定期間ごとの報告等が必要となります。

個人版事業承継税制の「個人事業承継計画」の提出期限も2024年3月31日です。

※更新時の法令や情報等に基づいております。最新の情報についてはご自身でご確認ください。

※当情報を用いた個別具体的な判断に対して弊社は一切の責任を負いかねます。必ず税理士等の専門家にご相談ください。

※弊社が独自に作成した文章等の転載・改変・再配布等の一切を禁止します。