5章:免税事業者とインボイス制度の選択

売上先の仕入税額控除へ影響

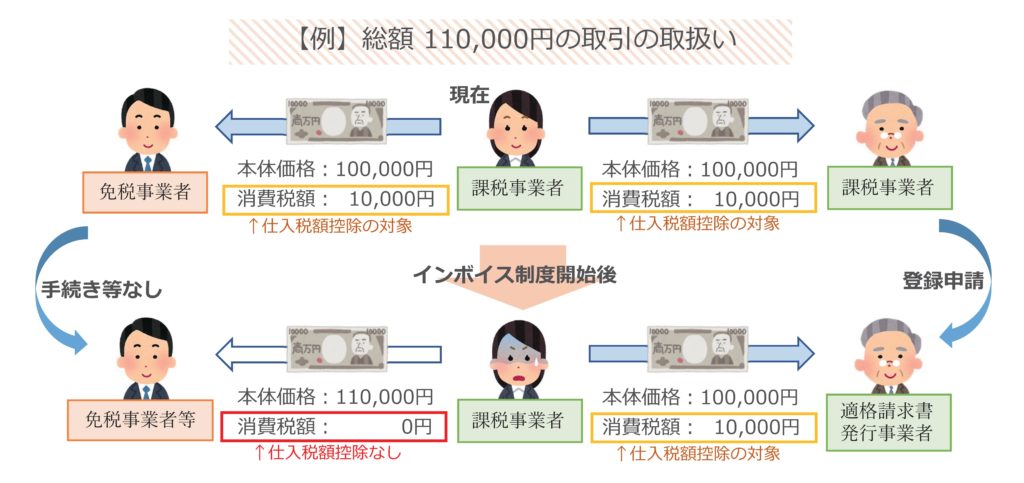

インボイス制度の対象となるのは、消費税の課税事業者のみです(*1)。消費税の免税事業者の場合、令和5年10月1日以降も免税事業者のままでいるならば、基本的に何も申請する必要がありません。

しかし、顧客側からすると、免税事業者等の発行する請求書や領収書等を受け取っても、消費税の仕入税額控除ができなくなります(*2)。これまで「本体価格+消費税額」を売上として請求していても、今後は実質「本体価格」のみになります。免税事業者が従来の売上金額を保ちたい場合、インボイス制度下でも自分の受取金額が同じになるように、以前の消費税相当額を本体価格に含めて請求することになります。

*1:消費税の課税事業者が、インボイスを発行する適格請求書発行事業者の登録を受けるかどうか選択する。登録を受けていない者を「免税事業者等」と呼ぶ。

*2:経過措置についてはこちらを参照

免税事業者でありつづけるリスク

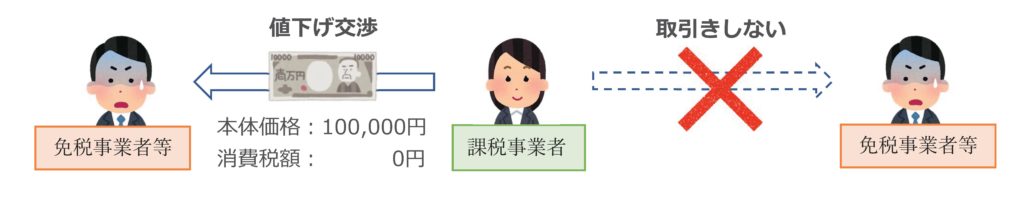

しかし、今後は課税事業者側から「免税事業者ならば消費税相当分を値下げしてほしい」という要求があるかもしれません。支払金額は同額でも「仕入税額控除の対象になるか・ならないか」という観点から、又は経理上の煩雑さを避けるため、「インボイスを発行する事業者を取引先として選択する」企業が増える可能性があります。取引先から、インボイスの登録を要請されることもあるでしょう。インボイスの登録自体を他者に強制することはできませんが、インボイスの発行ができないという理由で取引先の選択肢から外れる、ということはあり得ます。

免税事業者は課税事業者となりインボイスを発行すべきでしょうか?

一概に“どちらが良い”とは言えません。

免税事業者が課税事業者となり、インボイスの発行可能な適格請求書発行事業者になった場合、次のようなメリット・デメリット両方が考えられるからです。

| メリット | デメリット |

| ◇インボイスの発行ができるので顧客先が消費税課税事業者の場合相手は仕入税額控除が可能 ◇簡易課税制度などを選択することで手取り額を確保できる場合がある | ◆消費税の申告納税義務が生じる(基準期間の課税売上が1,000万円未満でも自動的には免税事業者にならない) ◆事務処理の増加(インボイスの発行や消費税等の経理事務) |

免税事業者が、課税事業者となりインボイスの発行をすべきかどうかを決める際には「手取り額の確保」や「顧客先が事業者かどうか」も判断材料になります。

☑ 課税事業者となり簡易課税制度を選択する

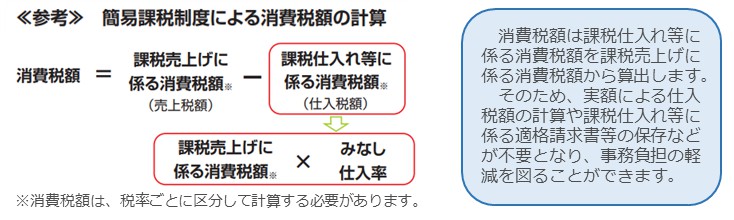

「手取り額の確保」つまり現状の「売上金額」をなるべく守る、という観点から、簡易課税制度を選択するという方法があります。簡易課税制度を選択すると、課税仕入れとなる費用が少なくても(*3)各業種40~90%の「みなし仕入率」による仕入税額控除が適用されます。現状の消費税相当額のうち、「みなし仕入率」による税額を差し引いた金額を申告納税するので、差額が手元に残るという計算です。事務負担の軽減にもなります。

*3:本則課税の方が有利なケースもある。

☑ 売上先がインボイスを必要としない場合

「顧客先が事業者かどうか」、これは、売上先が企業(法人、個人事業主)であれば、その相手からインボイスを要求される可能性が高くなります。もし売上先が「個人消費者」であれば、そもそもインボイスを必要としないので、免税事業者のままでも売上高にそれほど影響がでないのではないでしょうか。

経過措置があります

もっとも、インボイス制度が始まるとすぐに免税事業者等からの仕入が全額、仕入税額控除の対象外になるわけではありません。インボイス制度導入後6年間は、免税事業者等からの課税仕入れについても、仕入税額相当額の一定の割合を仕入税額として控除できる経過措置(*2)があります。

適格請求書発行事業者の登録をするかどうかは事業者の任意です。

6章:免税事業者の登録手続き

インボイスを発行できるのは、登録申請をした消費税の課税事業者のみです。

すでに消費税の課税事業者である場合は「適格請求書発行事業者の登録申請書」を提出すれば登録された日からインボイスの発行が可能になりますが、免税事業者は「消費税の課税事業者を選択する」という手続きも必要になります。

◇原則の手続き

免税事業者がインボイスを発行するためには、「消費税課税事業者選択届出書」を提出して課税事業者になるとともに、課税事業者となる課税期間の初日の前日から起算して1月前の日までに「適格請求書発行事業者の登録申請書」を提出する必要があります。

例)免税事業者である12月決算法人又は個人事業者が、令和6年1月1日から適格請求書発行事業者になりたい場合

➡「課税事業者となる課税期間の初日の前日から起算して1月前の日」である令和5年11月30日までに「消費税課税事業者選択届出書」と「適格請求書発行事業者の登録申請書」の両方を提出する

◆令和5年10月1日から登録事業者になる場合

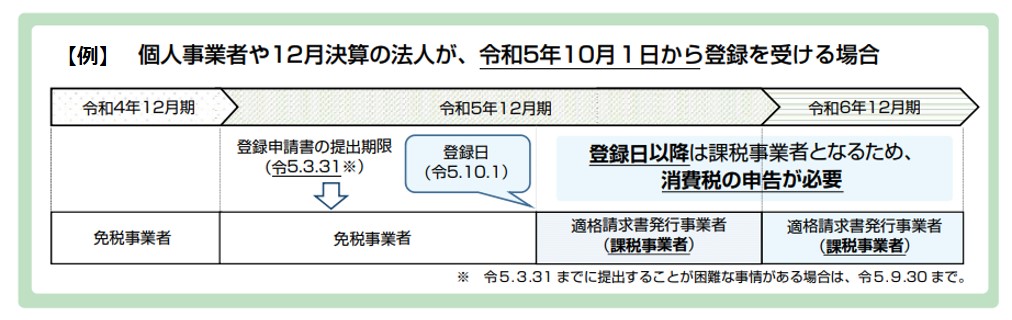

ただし、免税事業者の経過措置として、令和5年10月1日を含む課税期間中に適格請求書発行事業者の登録を受けた場合には、登録を受けた日から課税事業者になります。つまり、一つの課税期間に免税事業者の期間と課税事業者の期間が存在することになります。

この場合、消費税課税事業者選択届出書を提出する必要はありません。

例)免税事業者である12月決算法人又は個人事業者が、令和5年10月1日から適格請求書発行事業者になりたい場合

➡ 「適格請求書発行事業者の登録申請書」を令和5年3月31日までに提出する

この者は令和5年1月1日~令和5年9月30日の期間は免税事業者となり、令和5年10月1日以降から課税事業者として消費税の申告納税義務が発生するとともにインボイスの発行が可能になります。

また、このケースでは、簡易課税制度の届出の特例や、インボイス登録の取り消しをする際に「課税事業者選択不適用届出書」の提出が不要になるといった規定があります。

→→→インボイス特集ページへ→→→

→→→備えよう!インボイス制度③へ続く→→→

出典・参照

【参考及び図の出典】国税庁パンフレット(https://www.nta.go.jp/taxes/shiraberu/zeimokubetsu/shohi/keigenzeiritsu/pdf/0020006-027.pdf)

【国税庁HP】https://www.nta.go.jp/taxes/shiraberu/zeimokubetsu/shohi/keigenzeiritsu/invoice.htm

【国税庁YouTube】https://www.youtube.com/playlist?list=PLu9kixYOfBRIQFM6xcSFzcGmx_jc031qc

※更新時の法令や情報等に基づいております。最新の情報についてはご自身でご確認ください。

※当情報を用いた個別具体的な判断に対して弊社は一切の責任を負いかねます。必ず税理士等の専門家にご相談ください。

※弊社が独自に作成した文章等の転載・改変・再配布等の一切を禁止します。